※本記事にはプロモーションを含む。

2023年の為替相場が終わった。円安で騒がれたが、152円を大きく上抜けて進行することはなかった。

11月以降の動きは弱く、さらなる円安を期待してロングを入れていたトレーダーはイラついていただろう。今ロングポジションを持っている人も、嫌な感じで年を越すことになる。

普段はその日の値動きだけを考えている私も、今日だけは年明けのドル円を考えてみようと思う。

デイトレーダーは週足を見ない

私は基本的にポジションを翌日に持ち越さないデイトレーダーだ。ノックアウトオプションはポジションの保有期限が決まっていて、特にFXTFは翌日早朝5時に強制決済されるためデメリットとする記事も見かけるが、デイトレーダーには関係ない。

私は一日のもっとも期待値の高いポイントで仕掛けて、値動きを見ながら決済する。だから基本的に週足を見ない。

週足レベルのサポート・レジスタンスで価格が反応することはあるが、ラインではなくゾーンで考える必要があり、週足レベルのゾーンは上下に100pips以上の幅があってもおかしくない。デイトレのエントリーポイントを検討するにはバッファがでかすぎる。

5分足で仕掛けるなら、参考にする上位足は大きくても4時間足までだろう。それ以上大きな時間足のサポレジ含めたプライスアクションはサイズが合わない。

年末くらいは週足を見て語りたい

それっぽいファンダの話やテクニカル分析っぽいことをするアナリストが嫌いだ。トレードをやったことがない、もしくは稼いでいないことはだいたいわかる。

おれはデイトレーダーだからそもそも週足を見ないけど、年末くらいは週足を見て来年はどうのこうのと語りたい。

参考:ノックアウトオプションで勝てる人・勝てない人の特徴と攻略法を解説

2023年ドル円は円安基調ながらも弱含みレンジ

2020年から強烈な円安トレンドが発生して2023年も円安基調のようなイメージがある。実際に年明けから年末までドル円価格は上昇してきた。

だが年末の値動きは残念ながら弱含みだった。152円を大きくうわ抜ける動きは見られず、上昇を期待していたトレーダーは失望したことだろう。

ロングを手仕舞ってドテンしたトレーダーもいただろう。我慢してロングを持っているトレーダーがいるとしたら、年始の動きが気になって落ち着いた年越しは過ごせない。

ドル円バブルの終焉

ここ数年のドル円はバブルのようだった。バブルとは妥当な価値よりも価格が遥かに上振れた場合をいう。つまりドル円の適正価格を割り出さないとバブルという表現を使うべきではないだろう。

ドル円の適切な価格は通貨供給量(マネタリーベース)の比率でおおよそ割り出せる。

日本は金融緩和を続け、2023年も通貨を刷り続けた。逆にアメリカはインフレに歯止めをかけるため、通貨の発行を絞り、市場に出回る通貨量を減らしてきた。

日本円の量が増え、米ドルの量が減っているためドル円は円安方向に傾く。

2023年11月の日本円の発行残高は約670兆円。それに対し米ドルの発行残高は約5.7兆ドルだ。

参照:2023年11月Monetary Base|日本銀行

参照:Monetary Base; Total (BOGMBASE)|ECONOMIC RESEARCH

これらマネタリーベースから、ドル円の妥当なレートは 670 ÷ 5.7 = 117.54となる。2023年末のドル円レートは141円だ。年内の最高値は152円に迫った。

これはドル円バブルだ。日本が金融緩和を続け、米国が経済回復、急激なインフレを受けて金融政策を引き締める見立ては容易だった。

素人でもわかる先行きが世界的に広がり、ドル買い円売りの一大ムーブメントを巻き起こした。これがここまでのドル円バブルの経緯だ。

だが2024年は152円を超える円安は起こらない。高値でロングを持っている人は残念だが早いところ損切りしたほうが良い。

参考:ドル円の戻しはどこまで?大トレンド再開か、トレンド転換本格化か?テクニカル分析で見るフィボナッチ50%の攻防

金融緩和継続でも売られない買われる日本円

12月19日、日銀総裁の植田さんは金融緩和継続を発表した。多くの予想がどうだったか知らないが、多少経済を知っていれば容易に想定できたことだろう。

日本の経済は回復していない。国民は物価高に対応できない賃上げに苛立っている。消費は控えられ、コストプッシュのインフレに阿鼻叫喚だ。

そんな中で金利を上げて、通貨供給を引き締めてみろ。いよいよ深刻な経済不況に陥り、失業率も上がるだろう。

消費増税も同じようにネガティブな効果がある。今は金融緩和を継続して市場に通貨供給を続け、国民の消費を促す以外に選択肢はない。

素人でも容易に想像できる結果にもかかわらず金融緩和継続発表直後、ドル円は上昇した。

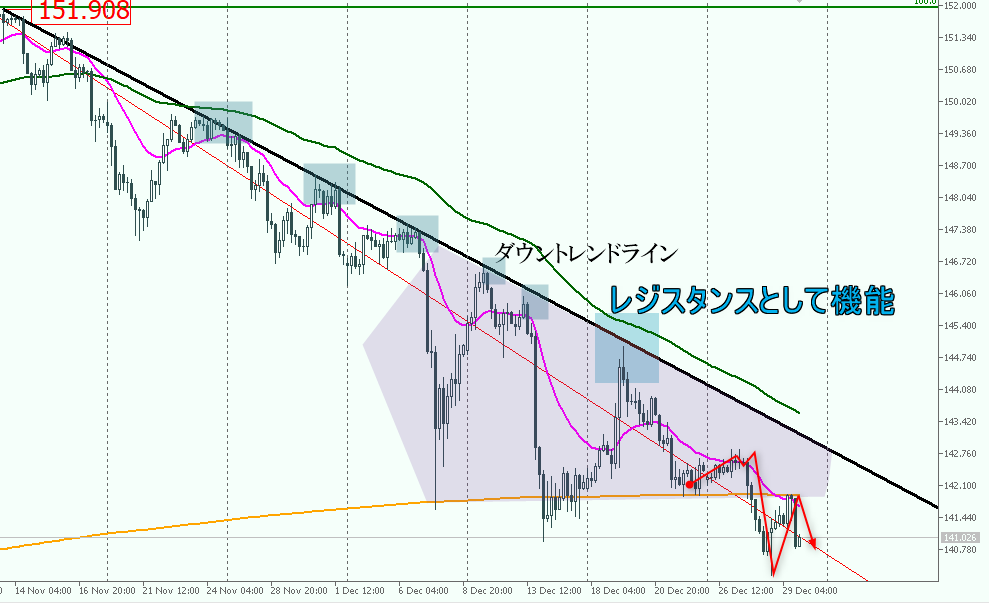

数分で100pips上昇する鋭い値動きで、そのまま円安方向に値動きが継続してもおかしくなかった。しかし実際にはそれまで継続してきたダウントレンドを突破することはできず、反転下落した。

その後4時間足のEMAに支えられて、少なくとも三角持ち合いを形成するだろうという想定をしていたが、力なく下落。ドルが売られ、日本円が買われる格好だ。

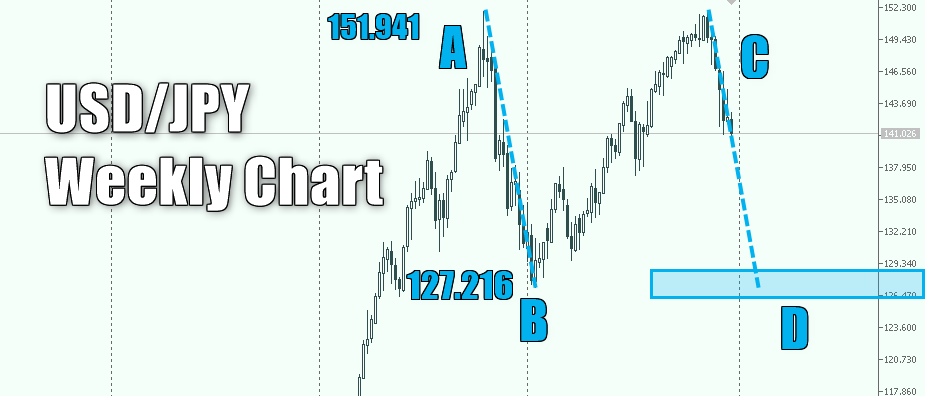

2024年は127円目指して下落

ドル円の下落がどこまで続くかに注目が集まる。あらゆる想定が成り立つが、テクニカル的にはおおむね127円程度で落ち着くと考えられる。

まずはAB=CD。

テクニカルの王道で、直近の値動きの幅と同等の値幅が目標値になりやすい。AB=CDの良いところは、縦軸だけでなく横軸つまり時間も想定できる点だ。

今回のドル円の場合、2024年2月中旬に127円前後に到達すると考えられる。もちろんあくまでも目安だが、これが想定できる以上迂闊なロングは入れないし、ある程度目標地点に近づいてきたら無謀なツッコミショートは避けようという心理も働く。

大胆にショートを狙って良いときと慎重になるときを明確に分けられるだろう。

次にフィボナッチ。

2021年年明けに記録した102円付近から2022年10月の152円付近まで1年10ヶ月で50円上昇した。

その後127円中盤まで下がったが再度上昇を始め、2023年も152円付近まで上昇を見せた。年末は力なく下落している状況で、年明けからの値動きはこの下落がどこまで続くのかがポイントだ。

フィボナッチを当てると、一連の大きな上昇の50%=半値がちょうど127円付近となる。この水準は2023年年明けに記録した押し目とも重なる。

当然今後も意識されるだろう。AB=CDと合わせて考えても、かなり有力な目標値と考えてよいだろう。

2024年も金融政策に変化はないだろう

金融政策に大きな変化があると、テクニカル分析が機能しないことも十分にありえる。ただ、2024年も日本は金融緩和を継続するだろうし、アメリカは引き締めを継続しつつ金利の引き上げを緩めるだろう。

それくらいは見越して為替市場は動いてる。

その他の地政学的なサプライズがなければイレギュラーな値動きは考えづらい。ましてや日本円が紙くずになるようなハイパーインフレや1ドル300円のような超円安なんて起きない。

陰謀論やノストラダムスの大予言のように面白いが、現実的ではない。

2024年もノックアウトオプションで稼ぐ

今年はこのサイトを立ち上げて、10記事にも満たない記事を投稿してきた。数は少ないものの、おかげさまでGoogle検索で上位表示されるようになっている。

今後もノックアウトオプションで稼ぎながら、魅力を伝えていきたい。来年もお付き合いいただけると嬉しい。

それでは、良いお年を。

引用元:FXTF

FXTFはゴールデンウェイ・ジャパン株式会社が提供する金融サービス。FX、CFD、ノックアウトオプションと豊富な取引を用意している。2006年の設立から社名を変えて現在に至るが、まだまだ発展途上の会社といえるだろう。

| 項目 | 内容 |

|---|---|

| ノックアウトオプション取扱銘柄 | 7種類 株価指数なし 商品4種類 |

| ドル円スプレッド | 0.4pips |

| 両建て | 可 |

| スキャルピング | 可 |

| ポジション保有期限 | 最長1日 |

| 取引ツール | オリジナルブラウザ版 (Trading View機能付) スマホアプリ |

| 公式サイト | https://www.fxtrade.co.jp/ |

- ドル円スプレッド0.4pips

- 保有期限は最長1日

- まだまだ発展途上

- スキャルからデイトレーダーにおすすめ

FXTFが提供するノックアウトオプションの最大の特徴はスプレッドの狭さだ。

IG証券やFOREX.comのスプレッドは国内FX水準で考えるとかなり広い。その点において、FXTFのスプレッドは戦えるレベルにあるといえる。

またポジション保有期限が最長1日のため、スイングトレードができない。スプレッドコストと合わせて考えると、短期トレーダーに特化したシステムだ。

ノックアウトオプション口座の開設はFXTF GX-FX口座開設後マイページから手続き。取引開始は最短即日。

コメント